2020年を展望する

主要業種別トレンド分析

景気回復力は弱いが、新市場創造で板金需要は底堅い

2019年の板金製品市場は10%程度収縮、2020年央からの回復に期待

「CEATEC 2019」でNECが出展した空飛ぶクルマの試作機

「CEATEC 2019」でNECが出展した空飛ぶクルマの試作機

足もとの状況はきびしい

足もとの状況を見る限り、2020年も決して楽観はできない。

米中摩擦は、米国の対中制裁「第4弾」後半の発動実施が見送られ、米中関係は貿易面での部分合意による一時休戦に至ることが想定される。しかし、技術・安全保障分野での緊張は続いており、米中摩擦の再激化も考えられる。

英国がEUから離脱するBrexit(ブレグジット)は、英国議会選挙の結果にもよるが、「合意なき離脱」への懸念は薄れている。しかし、ポピュリズムが浸透する欧州では、保守的傾向が高まり、EUとしての結束力にもほころびが見え、そこに新たな政治問題が起きてくる可能性もある。

イラン・イラク・トルコなどの中東情勢も予断を許さない。また、中国に対する不信感が高まる台湾では、1月に総統選挙が行われ、中国の強硬姿勢が台湾問題にまで波及する可能性も高まっている。

「元徴用工」をめぐる日韓両国の関係悪化は朝鮮半島情勢にも影響を与えている。ミサイル発射を繰り返す北朝鮮への対応など、地政学的問題の影響も懸念される。

世界的に製造業は不調

2020年の世界経済は徐々に底入れをし、年央から後半にかけて回復に向かうという見方があるものの、回復力は弱いと考えられる。

2019年10月に発表されたIMF(国際通貨基金)の「世界経済見通し」では、世界全体の実質GDP成長率を2019年3.0%、2020年3.4%と予想している。2017年(3.8%)を直近のピークとした減速が2019年まで続き、2020年に持ち直すというシナリオとなっている。ただ、今のところ、製造業の景況感が回復し、設備投資が活発に動き出すほどの力強さはない。

日本工作機械工業会が毎月発表している工作機械受注統計を見ると、2019年11月の受注総額(速報)は2013年4月以来、79カ月ぶりの850億円割れとなった。850億円割れは、11月としては2009年以来10年ぶりである。とりわけ内需は、海外経済の減速感による設備投資への躊躇が、一般機械を中心に高まっている。外需も、欧州でドイツを中心に設備投資の力強さが欠けてきており、世界貿易の停滞などによる製造業の不調が景気減速に拍車をかけている。

2020年の景気動向は、こうした製造業の悪化に歯止めがかかるかどうかが重要になってくる。

国内板金市場の収縮を補う厚板・大板市場

小誌編集部では、国内の板金製品市場は2018年が4兆円規模と推定しているが、2019年は10%程度収縮したものと思われる。

しかし、これまで板金需要とみなしていなかった厚板・大板の市場が拡大している。相次ぐ自然災害により、政府が推進している「国土強靭化」に対する関心が高まり、鉄道・道路・空港・港湾などの交通系インフラや、電気・ガス・水道・通信などのライフラインの大規模修繕が最重要課題となっている

産業界では中小企業でも防災視点によるBCP/BCMへの取り組みが始まっており、こうした分野で、たとえば自家発電装置、蓄電池などの新たな板金需要が生まれている。

また、2020年から次世代通信規格「5G」の商用サービスが本格的に始まることで、情報通信分野でも新たな需要が生まれている。4月からは電気事業法の改正で、次世代型電力ネットワーク構築に向けた「発送電分離」が始まり、受配電設備の更新が本格化する。

板金製品の市場としては、既存の市場で収縮傾向はあるものの、2020年は新たな市場創造により年央から後半に回復が期待されている。特に国土強靭化を中心とする社会インフラの整備に関しては、長期的な取り組みが必要となるため、厚板・大板市場の拡大に対する期待が生まれている。

工作機械

2020年以降、国内市場は構造的に縮小

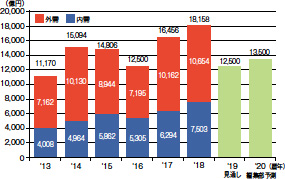

工作機械(国産分)の受注金額推移/一般社団法人日本工作機械工業会

工作機械(国産分)の受注金額推移/一般社団法人日本工作機械工業会

日本工作機械工業会は2019年9月、2019年の受注総額見通しを年初公表の1兆6,000億円から1兆2,500億円に下方修正した。米中摩擦の激化により、国内外の企業が設備投資を手控える動きが相次いでおり、2018年実績と比べると約30%減少し、2016年とほぼ同水準となる。同工業会はその要因として「世界経済の先行き不透明感がしばらく設備投資を下押しするだろう」としている

2019年11月の受注総額(速報)は817億円で、前年比2カ月連続減少、前年同月比14カ月連続減少、79カ月ぶりの850億円割れとなった。これにより2019年1~11月の累計は1兆1,398億円となり、9月に下方修正した見通しをさらに下まわる可能性が高まった。

2020年の受注見通しとしては、年央からの回復が見込まれ、2019年比5~7%前後の伸びで1兆3,500億円程度が見込まれる。

内需は最大の需要産業である自動車の国内生産台数減少により構造的に縮小すると予想される。また、工作機械は幅広い産業で利用されるものの、自動車や、スマートフォン・半導体などのエレクトロニクス製品の生産量との相関が高く、これらの世界生産台数は新興国を中心に拡大を続けており、工作機械市場も合わせて成長すると予想される。

足もとでは、アジア諸国(中国を除く)の工作機械需要が増加傾向にあり、特にインドやインドネシアを中心に自動車生産台数が増加し、ベトナムなどでスマートフォンや半導体関連の投資が増加した。今後も自動車や電機メーカーの地産地消の流れが続くと予想され、中国以外のアジア諸国での設備投資は引き続き増加する見通しだ。

2019年10月、日米両国は貿易協定について合意に達した。協定発効の2年後に米国側の関税が撤廃されるマシニングセンタやNC横旋盤、マルチトランスファーマシン、レーザマシンなどの輸出額は、2018年の米国向け工作機械輸出額全体の約90%を占め、無税化による効果が期待される。

長期的には、自動車産業でEVシフトが急ピッチで進んでおり、EVが普及すれば、工作機械の需要を下押しする可能性がある。EVはエンジンやトランスミッションが不要となるため、これらの製造に必要だった工作機械も不要となる。その代わり、EVの駆動用モーターコア、バッテリーの電極やセパレーター向けの金型、マグネット、高密度なコイルの加工などが新たに必要となるが、従来と比較すると加工部品点数は大幅に減少すると考えられ、長期的な視点では留意が必要である。

つづきは本誌2020年1月号でご購読下さい。